编者按:营销正在发生坍塌和扩张,品牌与消费者沟通的整个媒介生态也在发生着剧变。

【SocialBeta 营销周报】精选每周平台要闻、报告数据、案例以及栏目主编荐读,旨在为处于剧变当中的营销从业者和品牌操盘手提供更具启发式的内容和观点。

公司机构和个人投稿,或者对于栏目的升级有更多建议,欢迎联系栏目主编 Juni(juni@socialbeta.com)

未来,我们希望有更多内容合作伙伴和读者加入荐读,让更多有价值的好内容被更多人看到。

文末添加 SocialBeta 趋势小助手微信:reportsocialbeta,备注【0417】,获得本期部分精选报告合集。

栏目主编推荐

推荐理由:「新消费遇冷」的相关话题热度不减,但除了传递资本市场情绪和品牌发展现状之外,这两年的消费热潮值得更多高质量的反思,创业者应当思考如何在潮起潮落中带领公司与品牌穿越周期。

对此,BOP 品牌创始人刘十九站在创业者角度,分享了他的观点。他认为,比起企业的收入规模,利润才是永续经营的终极保障,品牌「变强」比「变大」更重要。对品牌而言,最重要的是找到自己的价值定位,对「为什么人,解决什么问题」做出回答。相信相关洞察能为各位从业者带来具有实际意义的指导与参考。

推荐理由:在关注度高、参与度广的大众节点之外,远离营销集中发声期的小众节日,为品牌们在节日营销赛道上,提供了避开集中发声浪潮的错位竞争选择,在品牌与消费者的沟通实践上,带来了更多自由发挥、彰显品牌独特性的可能。

基于对 73 个小众节点,200+相关案例中所呈现趋势的全局洞察,SocialBeta 推出全年值得关注的小众节点全景盘点,并总结出六大营销主题,希望能为筹备下一轮小众节点营销 campaign 的从业者提供一些思考与启发。

③女性议题、绿色低碳、虚拟偶像......3 月营销热点背后的趋势风向

推荐理由:3 月,妇女节的到来,让品牌的目光再次聚焦,关于女性议题的探讨持续进行;「元宇宙」营销的实践进一步普及,虚拟偶像收获更多「代言」,数字藏品衍生出各种形态;绿色可持续观念深入人心,品牌通过多种形式的公益实践,落地企业社会价值和担当……SocialBeta 从 3 月品牌与消费者的沟通实践中,总结归纳出值得关注的 3 大趋势关键词及 1 个活跃品类,并结合相关行业报告进行解读。

文末添加 SocialBeta 趋势小助手微信:reportsocialbeta,备注【3 月】,即可获取 3 月趋势报告合集。

值得一看的数据报告

①2021 新消费人群报告:Y 世代追求「品质生活」,Z 世代崇尚「娱乐至上」

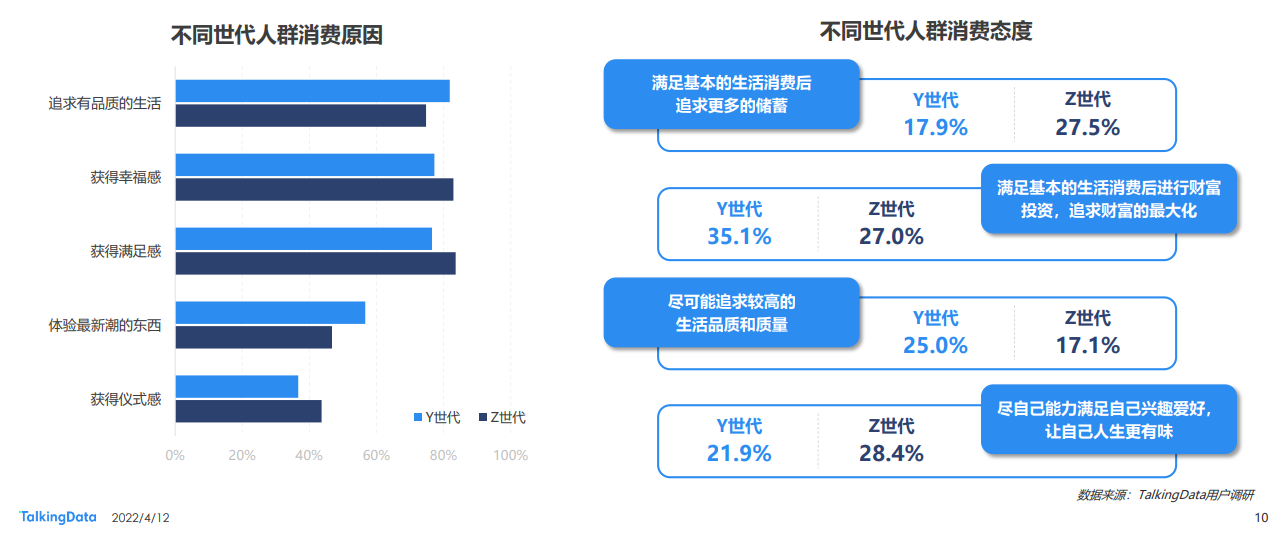

TalkingData 发布《2021 新消费人群报告》,对 Y/Z 世代的消费偏好进行比较分析,并分不同行业总结出其消费特征。

报告指出,Y 世代(出生于 1980-1994 年的人群,约 3.15 亿人)仍是消费市场的主力军,消费规模达 6.68 万亿元。而 Z 世代(出生于 1995-2009 年的人群,约 2.33 亿人)消费规模达 4.94 万亿元,已经开始在某些领域引领消费趋势,并将成为未来消费市场的有力增长点。

数据显示,Z 世代人群在一线城市和五线城市的分布相对广泛,TGI 指数明显高于 Y 世代。在应用偏好方面,Y 世代对各类应用的偏好普遍高于 Z 世代,与「生活」的联系更为紧密;此外,从各类型应用的高价值分应用来看,在即时通讯、买房/租房、短视频及综合音乐平台中,Y 世代与 Z 世代差异显著,比如 Y 世代更青睐微信,Z 世代活跃在 QQ。

从不同人群在各领域的消费金额来看,Y 世代需要在汽车、育儿等方面承担更多压力,而 Z 世代相对更自由,崇尚「娱乐至上」,其在游戏、阅读、手办等领域的消费意愿明显高于 Y 世代。此外,Y 世代对超前消费持积极态度,但消费相对理智,更多追求品质生活和新潮体验;而 Z 世代虽认为超前消费易造成负担,但依旧会偶尔为爱好冲动消费,二者都青睐高性价比产品。

报告结合相关数据,从不同行业入手,对 Y/Z 世代的消费特征进行了解读。

食品饮料:近年来消费者(尤其是 Z 世代)对饮料类商品的需求不断提升,2021 年销售额较 2020 年同比增长 20.4%,新茶饮类获得了最高的融资金额。方便食品在销售额、Y/Z 世代人群销量方面均居于首位。Z 世代对好吃且健康的食品饮料有更高需求,更易在社区种草平台被种草;而 Y 世代则更倾向于营养均衡的代餐轻食,更易在综合电商平台被种草。

汽车:从不同世代有车人群已购汽车的价格分布和能源类型分布来看,Y 世代与 Z 世代对于汽车价格及能源类型的选择基本相似,价格集中在 8-25 万区间内,能源以汽油车为主。实际购买时,Y 世代的购车价格预算相对更高,Z 世代更倾向于购买插电式混合动力车。在购车考虑因素方面,汽车安全性与性能是重要因素,时尚的外观和周到的服务对 Z 世代有更强的吸引力。

运动时尚:从产品偏好来看,休闲鞋与跑步鞋位居鞋类销售额前列,踏步机等中小型健身器材颇受欢迎,Y 世代对练习瑜伽有明显偏好。此外,作为「国潮」的拥趸,超八成 Y/Z 世代购买过国潮品牌,Y 世代因为喜爱中国文化或追逐潮流趋势而购买,而 Z 世代则更关注产品本身,对国潮的「文化表达」要求更高。

美妆护肤:Y 世代的化妆频率明显高于 Z 世代,八成消费者每周至少 3 天化妆。从产品偏好来看,Y 世代更青睐护肤产品,「抗衰」需求更强;而 Z 世代则更爱美妆产品,更需要「祛痘」。在种草方式上,Y 世代更信任直播间主播,Z 世代则更相信美妆博主,二者都首选在综合类电商平台进行购买。

②2022 国货食品饮料消费洞察报告: 90 后消费者成国货食品「头号粉丝」

抖音电商发布《2022 国货食品饮料消费洞察报告》。报告基于抖音平台相关数据,对国货食饮消费现状进行洞察,并提出相关趋势解读。

数据显示,抖音平台国货食品销量同比上升 547%,直播场次同比上升 105%,观看量同比上升 217%,国货食饮消费持续升温。

在平台国货食品消费者中,18 岁-40 岁消费者占比 75%,80、90 后成为主力消费群体。新一代消费者对于国货更加信任,90 后消费者偏爱国货食品,对国货产品的喜爱也更加务实、理性,平台国货食品消费呈现年轻化、休闲化的特点。在性别分布方面,女性消费者占比七成,她们更关注健康饮食,青睐低糖、低脂、滋补类食品。

报告指出,一批传统食品品牌与新锐品牌依托平台,不断创新迭代,以年轻化、个性化的理念和优质优价的产品满足消费者的需求,打造出更多适合本土消费者的新品类、新口味产品,显著提高了品牌影响力。休闲零食、乳制品占据食品销售榜单前十,其中三只松鼠、伊利、认养一头牛、百草味等国货食品品牌销量持续增长。打造新「国风」的休闲零食品牌、产品呈现增长趋势,部分品牌通过改进包装,主推「国货」概念,吸引了大批消费者。

随着生活节奏的加快,消费者在注重健康化的同时,也会选择方便食品和轻食简餐类食品,方便速食、冷藏食品订单量位居前列,轻食简餐类国货品牌较 2021 年下半年同比增长 1700%。

在城市消费力上,一二线城市「领跑」国货食品消费力。数据显示,上海、北京、深圳、广州、重庆、苏州、成都、杭州、武汉、天津成为平台国货食品消费力城市排名前十位。此外,在兴趣电商助力下,地方国货食品品牌频繁「出圈」,四川钵钵鸡、湖南米粉、广西螺蛳粉、福建地瓜干等商品受到各地消费者认可。

报告指出,未来抖音电商将持续加大对国货食品品牌的扶持力度,比如推出「国货大牌日」等扶持活动,设立大牌国货榜单,联动国货大牌商家开设国货专场等,助推国货食品消费。

③中国乘用车典型用户洞察:垂媒稳坐买车「第一站」,流量重要性愈发凸显

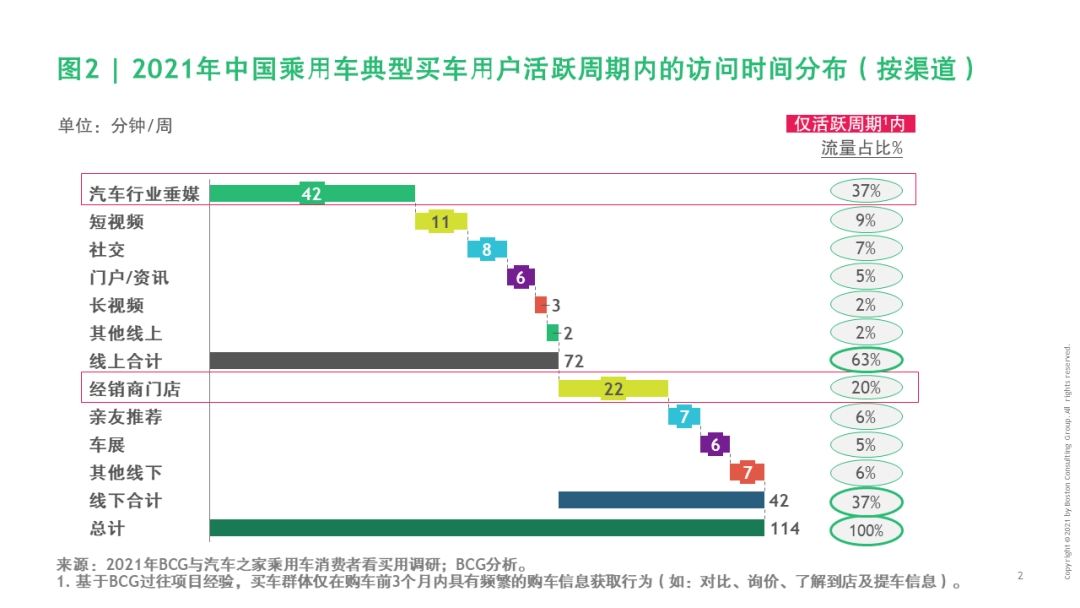

BCG 联合汽车之家围绕中国乘用车消费者的消费行为展开调研,并发布相应成果。报告对消费者获取汽车消费及服务全周期信息的渠道来源、关注内容及变化趋势进行探究,并总结出可供从业者参考的营销经验。

报告厘清相关定义,基于中国乘用车消费者的「看」「买」「用」行为进行人群分类,对市场作出解读,指出 2021 年中国看车群体(会主动通过不同渠道获取汽车相关资讯的消费者)规模超 3.6 亿人,买车群体规模约 0.6 亿人,用车群体(覆盖在用车场景获取信息的消费者)规模超 3.1 亿人。

从看车环节来看,目前垂媒依旧是消费者了解汽车行业资讯与车辆测评等专业信息的最重要渠道,其中以汽车之家为代表的垂媒在用户周访问时长上依旧表现出较大优势;在趣味、代言、汽车文娱等内容上,用户在社交媒体与短视频媒介上花费较多时间。

此外,调研显示,女性花费在看车上的时间相对较少,每周约 40 分钟,低于 47 分钟的平均水平。但随着女性车主数量的持续增加、女性消费力的快速崛起,她们对汽车相关资讯获取及沟通的需求不容忽视。受年轻用户群体的增长和女性用户比例提升的影响,预计 2025 年全量市场用户看车的总体时间将趋于稳定,内容、传播及互动方式的持续创新及迭代成为各类渠道获取流量、维持长期竞争优势的关键。

在买车环节,凭借信息的全面性、专业性等优势,垂媒依旧是消费者买车环节最重要的信息渠道来源,是消费者买车的「第一站」。从时间分布来看,典型买车用户在活跃周期内每周访问购车信息的时间为 114 分钟,其中 37% 的时间(42 分钟)用于垂媒;经销商门店拜访排名第二,时间占比 20%;短视频位居第三,时间占比 9%。

就内容而言,垂媒在「对比」「产品相关」环节更具优势,是消费者比较价格与性能配置信息、询价以及提车环节偏好的信息渠道,彰显消费者对于垂媒相对更为专业与客观的媒体属性认可。同时,社交媒介凭借高流量及其即时、互动、线上线下打通等属性,正在到店环节获取优势。不少消费者选择通过社交媒介或观看短视频的方式,了解查询贷款/保单额度、支付定金/订金、价格谈判技巧相关信息,以避免潜在的消费陷阱及风险。因此,丰富买车客户全旅程的信息及服务内容、在买车环节捕获流量正变得愈发重要。

报告预测,年轻买车用户未来的买车决策将更趋向于线上化,线上渠道将逐步从信息提供向交易延展,这也迫使平台向线下环节延展,具备一体化服务能力。

在用车环节,信息渠道相对分散,垂媒(流量占比 16%)、地图导航(14%)、短视频(14%)及线下亲友推荐(10%)是用车场景下信息获取的主要流量入口。其中地图导航虽为线上第二大流量入口,但主要集中在停车及加油服务场景,竞争已然充分,并非互联网媒体的优势竞争领域。面对用户流量分散、难以集中变现的挑战,充分利用各自优势,寻找有吸引力的场景、在内容及变现模式上突破,是各媒体需关注的重点。

此外,不同类型的用户在用车场景偏好的信息渠道、关注的内容重点有所不同。从渠道来看,女性用户用车关注时间低,同时女性与低线城市用户更倾向于线下渠道获取信息;相对而言,新能源用户用车关注时间高且线上化程度高。在内容方面,女性用户对开车用车技巧的关注度高,年轻男性则对趣味节目展现出浓厚兴趣,在内容与形式上投其所好是重点。

④短视频直播电商发展洞察:抖音成快消品重要阵地,快手美妆行业表现突出

QuestMobile 发布《2022 年中国短视频直播电商发展洞察》。报告基于相关数据洞察,对抖音、快手两大短视频直播电商平台展开分析,并针对不同行业,结合案例提供了趋势洞察。

随着消费者直播购物习惯的不断深化,产业链也不断完善,直播渠道与参与者更趋多元化,行业获得爆发式增长。以短视频出圈的抖音、快手成功切入直播电商领域,平台内观看直播的用户比例均保持上升趋势。

数据显示,短视频平台中观看直播的主力人群由 40 岁以下用户构成,且三线及以下城市用户表现活跃,直播下沉战略初见成效。值得注意的是,51 岁以上年长用户也开始观看直播,其消费能力不容小觑,线上消费在 2000 元以上的占比与整体人群持平。时尚、价格、品质,成为观看直播人群的核心关注点。

典型消费行业的商品布局与结构在两大平台中呈现出明显差异:抖音铺货广、单价低,快手则相反;从直播场次来看,抖音月直播场次为 5.1 万次,远高于快手(2.2 万次)。

在抖音直播中,食品饮料类高频次、低单价的产品占销售主导,其中休闲零食、方便速食类产品销量尤为显著;母婴、家电两大行业的总体销售情况均不及食饮类的三分之一,但单价在百元左右的个护及生活类电器月均销量不俗,超 150 万件。从上榜品牌来看,绝大部分品牌背后都有清晰的「定位标签」,反映出消费者对生活品质的追求。

在快手平台,美妆的直播带货表现尤为强势,直播销售额占比近七成,其中护肤类产品尤其突出,其销售额与其他品类差距明显。单价 100-200 元的护肤类产品销量较其他消费品遥遥领先。值得注意的是,目前美妆、食饮、母婴、家电四个品类中,定价在 200 元以上商品相对稀缺。

在 KOL 生态方面,抖音与快手也呈现出不同的平台特点。抖音直播中,快消类产品需求密集,造就了美食类 KOL「扎堆」,竞争激烈;明星名人、时尚穿搭、种草等 KOL 数量低于整体平均水平,但带货能力显著。快手平台则以时尚、生活、美妆类 KOL 为销售主导,美食类虽然 KOL 占比最高,但带货效果略为逊色。两大平台的小众类 KOL 势头均不及其他类目。

报告指出,目前抖音直播销售额则主要由 100 万-1000 万粉丝的腰部 KOL 带动,在直播销售额 TOP5 KOL 榜单中,「明星」&「夫妇」成了新的「销量密码」,其带货品类更趋多元;快手头部 KOL 直播带货效果显著,千万级粉丝数的 KOL 贡献了七成的直播销售额,上榜 KOL 更聚焦于美妆领域。

除达人直播带货外,品牌自播也逐渐崛起,部分知名品牌、高端品牌入场,通过常态化直播,低成本、可持续地形成品牌消费转化力。

⑤TikTok 2022 趋势预测:「声音」吸引力凸显,「沉浸式」体验圈粉用户

TikTok For Business 发布《TikTok 2022 大热趋势预测》。报告通过总结 2021 年的平台表现,对 2022 年的热点趋势做出预判,为品牌破圈海外提供帮助。

报告指出,2021 年,TikTok 平台迎来月活 10 亿的里程碑,赋予了品牌不断拓展全球商机的新可能。

在用户方面,用户推动了平台变化,「声音(Sounds)」变得更重要,88% 的用户表示,平台上的声音是整个应用体验的核心;用户不断在平台发现内容,96.96% 的视频浏览量来自「For you」推荐页面;视频类别呈指数增长,各类话题下的平均视频观看量增长了 151%。

另一方面,品牌的营销力变得更强。品牌与创作者之间的合作进一步加强,现可与 24 个市场的 10 万多位创作者建立联系;借助平台推出的以销售为导向的电子商务解决方案,品牌和商家得以与用户进行有价值的连接与互动。

随着话题 #TikTok Made Me Buy It(因为 TikTok 我才买) 进一步爆火,TikTok 也迸发出更为强大的种草带货能力。美妆、服饰、游戏、电子设备等行业想进一步借势增长,需要不断拥抱变化,抓住热点。基于此,报告对 2021 年的热门话题进行分析,并总结出可能在 2022 年延续热度的话题,为品牌借势提供帮助。

美妆个护:对于美妆个护爱好者而言,追求美丽只是表象,更深层的意义在于对自我的关爱和关注。去年,ASMR 背景音与美妆个护视频的搭配深受欢迎,这一趋势将在今年延续。

服装配饰:「TikTok 时装社区」获得了影响整个时尚行业的力量,用户在平台上展现真我,创造性地表达个人风格与品味。在话题方面,旧物利用和 DIY 一直是用户的关注焦点,他们在该话题下发布的时尚内容也为品牌提供了被发现、欣赏的机会。

游戏:用户不再局限于玩游戏、看直播等体验形式,更趋向于结合游戏设置装备、角色扮演等来创造新鲜的内容和互动形式,打造平台独有的圈层文化。

科技&电子:随着平台应用功能和互动方式的升级,科技与电子产品也能够以更新颖的方式得到展现,使用户沉浸式体验技术的创造力。

新闻与娱乐:TikTok 已成为用户日常娱乐和获取信息的来源,一些影视制作公司甚至把它当做内容分发渠道。TikTok 已经不仅是承载新闻与娱乐资讯的平台,它形成了自己独有的新闻与娱乐形态。

⑥2022 年第一季度中国电影市场报告:爆款体量压缩,喜剧片数量走低

艺恩发布《2022 Q1 中国电影市场报告》。报告对电影市场进行综合评述,并就第一季度电影区域放映情况、电影放映市场、相关重点影片做出具体分析。

数据显示,2022 年第一季度电影票房约为 140 亿,同比下降 22.7%,回落至 2016 年前的水平,市场正经历着「至暗时刻」。

具体而言,1-2 月放映场次较 2021 年有所增长,受春节档大盘加持,截至 3 月,2022 年国内累计票房领跑全球市场。而随着 3 月《新蝙蝠侠》在北美上映,北美大盘回暖,票房反超中国。受疫情影响,国内 3 月放映场次大幅下跌 26.7%,票房跌幅也最为明显(-63.5%),大盘仅为 9.1 亿,为 2013 年以来票房最低;同时,影院关停比例逐日走高,截止 31 日已达 54%,预计损失票房份额 30.1%,损失达 3.95 亿。一季度观影人次流失明显,总观影人次达 3.08 亿,同比下降 27.2%,其中 3 月人次同比下降六成,跌幅最大,保守预估场均人次下降带来的一季度票房损失将超 60 亿。

在影片类型方面,进口片数量持续缺失,票房同比缩水超五成;国产片供给数量相对稳定,但爆款严重缺失。在内容方面,剧情片供给数量有所回落,较 2021 年同期减少 12 部;喜剧片数量持续走低,锐减至 5 部;动画片供给数量略有增长,主要票房仍由《熊出没》贡献;动作片依旧供给不足,累计票房 8 亿,港片《反贪风暴 5:最终章》贡献六成。

结合往年数据,热门影片数量持续减少,2022 年第一季度票房破亿影片 11 部,与 2021 年同期数量相当,较 2019 年疫情前减少 10 部。此外,本季度票房 20 亿以上影片共 2 部,累计票房 66.6 亿;相较去年同期《你好,李焕英》《唐人街探案 3》双片贡献 98.9 亿,爆款体量压缩明显。

从不同区域来看,一线城市票房跌幅最大,关停 2 周及以上的影院占比 54.1%,比例远超其他低线城市;华南、西北相较全国其他地区票房跌幅最大,东北、西北影院经营受疫情影响最为严重;浙江、四川、广东新建影院数均超过 30 家,相对较多,广东保持一季度票房首位。

在电影放映市场,头部影院票房缩水明显,500 万以上票房影院不足百家,较 2021 年同期减少 187 家。票房 TOP10 影院中,北京占 8 席;院线中万达占 3 席,北京新影联、金逸珠江各占 2 席。另外,超高票房体量院线数量也有所减少,2022 年第一季度票房 10 亿以上院线 3 条,较 2021 年少 2 条。万达院线市场份额提升明显,较 2021 年同期提升 1.85 个百分点,其次是中影数字、幸福蓝海、博纳电影。此外,在 Q1 票房 TOP10 影投中,万达电影票房份额达 21.5%,处于绝对头部;香港百老汇、万达电影、中影影投运营效率最高。

优秀案例精选

本周上榜的有墨茉点心局、瑞幸、五菱等 7 个品牌。

长按以下二维码

添加 SocialBeta 趋势小助手

备注【0417】

获得本期报告部分精选内容