编者按:营销正在发生坍塌和扩张,品牌与消费者沟通的整个媒介生态也在发生着剧变。

【SocialBeta 营销周报】精选每周平台要闻、报告数据、案例以及栏目主编荐读,旨在为处于剧变当中的营销从业者和品牌操盘手提供更具启发式的内容和观点。

公司机构和个人投稿,或者对于栏目的升级有更多建议,欢迎联系栏目主编 Juni(juni@socialbeta.com)

未来,我们希望有更多内容合作伙伴和读者加入荐读,让更多有价值的好内容被更多人看到。

栏目主编推荐

推荐理由:企业营销预算逐渐向电商倾斜,小到常规内容、媒介投放,大到品牌年度重要的营销战役,已不局限于双 11、618 等大促节点。这背后的原因仅仅是电商渠道占比销售份额变大吗?品牌是否有必要完全这样做?

资深策划人普浪给出了答案。他指出,如今的电商生态,可以做到集营销价值链中的「品-效-销」为一体。品牌可以从电商生态获得人群资产沉淀、平台流量资源等附加值。在做之前,需要先考虑品牌想通过电商带来什么。

推荐理由:近两年,不少品牌都开始走国潮道路。但是在应用上,绝大多数案例仅是借用传统文化 IP 的形式和图样做产品包装,并未把传统 IP 融入品牌价值中,营销玩法也过于单一。

品牌营销专家空手结合大量传统文化 IP 的案例,具体地叙述了品牌如何用四大名著、山海经等传统 IP 宝库传达集体文化心理,降低消费者认知成本。本文或许能开拓应用 IP 的眼界和思路。

推荐理由:过去一年里,直播引导的成交已在新品牌销量中占到了 21%,淘宝直播正在成为新品牌爆发的重要渠道。

在本文中,淘宝内容电商事业部总经理玄德分享了淘宝直播能孵化新品牌的原因,详解了赋能新品牌的 4 大举措。

值得一看的数据报告

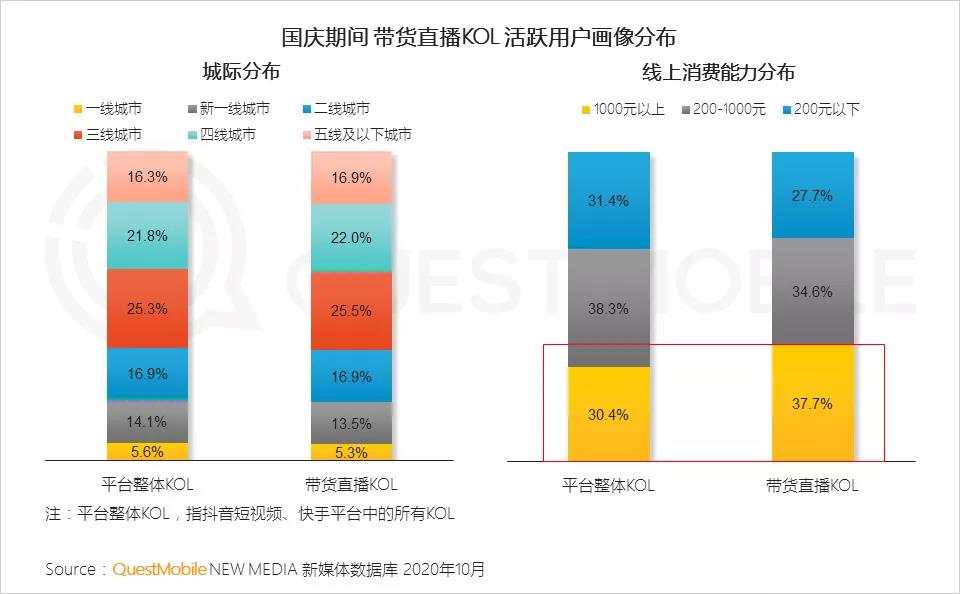

QuestMobile 发布《2020 短视频 KOL 直播电商洞察报告》,从带货 KOL 主播、用户习性、爆款产生机制三方面,对快手、抖音等 KOL 直播带货的现象进行了具体分析,并总结了 4 大品类的「爆品」机制。

报告指出,快手直播的泛娱乐属性更强,头部 KOL 整体上更热衷于开直播,开播比例占整体 KOL 的 58.5%;抖音头部 KOL 更具有更直接的变现需求,开通带货直播的比例更高,达到 51.2%。

带货直播的流程繁琐,准备周期长,KOL 进行带货直播的平均时长为 3.1 小时,低于非带货直播的 5.3 小时,但平均时长达到 3.1 小时,明显大于非带货直播的 1.8 小时。带货或非带货直播均集中在夜晚场,峰值是晚上 9 点,切中用户娱乐放松与购物双重需求,形成「陪伴经济」。

KOL 活跃用户数与带货数量呈现正相关关系,亿级以上的顶尖 KOL 带货数量最高,显示出强大的招商能力。活跃用户数量级 在 1 亿以上的直播带货 KOL 平均带货数达到 59.2。活跃用户数量级在 5 千万-1 亿的 KOL 平均带货数为 44.7。进行直播带货的明星名人与时尚穿搭类 KOL 数量虽少,但带货数量多,萌宠与亲子类 KOL 带货数量也较多,垂类人群具有商业潜力。

报告还指出,直播间中售卖的商品基本上主打「物美价廉」的卖点,百元以下的商品销量占据总体超 8 成。

美妆护肤、食品饮料、服装配饰和家具生活 4 大品类「爆品」机制各异:

美妆护肤品类:处于 100-200 元区间的商品数量最高,整体价格区间远高于其他品类,其中爆品的数量占据总体的 5%,非爆品也拥有较多的市场机会。KOL 的信誉和品牌在美妆护肤类商品销售中起到重要作用,直播间商品标题被冠以 KOL「推荐」「专享」的说明。

食品饮料类:处于 50 元以下的低价位区间的商品数量与销量最高,且头部效应最明显,爆品贡献了超 8 成的销售额,体现出了「薄利多销」的品类特征。食品饮料品类面向的人群最为广泛,KOL 主打优惠价、组合价促进销量,该类商品也经常成为 KOL 送福利、宠粉的方式。

服装配饰品类:标价 100 元以下的商品更容易卖出,爆款商品数量占比最高,占据了超 7 成的销售额,多为睡衣、裤袜、卫衣等标品。部分男性 KOL 通过直播影响男性用户购买决策,使得面向男性的秋冬季服装在爆款中占据一席之地。

家居生活品类:商品覆盖范围广泛,商品类目多样,各个价格区间的销量较其他品类更均衡,同样是低价商品更好卖。爆品多为厨卫用品,属于刚性需求,主播通常通过优惠价目和组合套装打动用户。

近日,毕马威联合阿里研究院发布《迈向万亿市场的直播电商》报告,呈现了直播电商生态系统、主要特征、社会经济效益和行业发展趋势等内容。报告预测,2020 年直播电商整体规模将突破万亿,达 10500 亿元,渗透率也将达到 8.6%。2021 年直播电商将继续保持较高速增长,规模将接近 2 万亿元,渗透率达到 14.3%。

关于品牌商,报告指出直播品类以女装为主,占比 27.6%。箱包配饰、食品和美妆护肤占比也比较大。这也说明现在直播购物的用户群依旧以女性为主,特别是 90 后、95 后这批年轻用户。50%以上的品牌商表示,一开始使用直播营销主要是因为公司内支持创新,将直播作为一种创新实践,70%以上的品牌商通过直播「提升了产品销量」,有超 6 成受访者认为「直播吸引了新的客户群」。

关于主播,60% 以上的品牌商都表示品牌自有主播(含企业老总)和知名带货主播带货效果更好。60% 以上的品牌商认为是产品和服务的好口碑吸引消费者来到直播间。对品牌商来说,货品质量是直播营销的关键和核心。

报告总结出 4 点品牌商制定营销策略的建议:

品牌商需要基于产品品类,对品类生命周期深入理解,灵活运用直播电商平台并开发出相应的直播电商运营策略,才能更好地促进直播电商的良性发展。不同的品类处于不同的生命周期,应该以品类思维而非品牌思维看来看待产品发展。

品类发展的初期,应该聚焦于客户体验,通过新产品上市、新客户获取,以及产品曝光来进行直播带货。此时的策略应聚焦新品类体验,以限定销售的模式培育「种子」客户。

进入品类成熟期后,由于各大品牌纷纷逐鹿,应聚焦于品牌的差异化管理,在产品创新的同时,通过跨界营销为产品赋予多维度差异化涵义。此时应该聚焦于细分市场及客群管理,有针对性地提升不同客户群对于产品地理解。

进入品类饱和期,可以引流,清理库存和尾货,但同时应该考虑新品类和新产品的同步推出,使得产品在为客户创造品牌溢出价值的同时,也为客户带来全新的期待

英敏特发布《中国消费者 2020 报告》,从中国经济环境、消费支出、食品饮料、美妆个护以及个人财务及住房等十多个角度出发,深入解读后疫情时代,中国消费者行为和态度的变化及背后的原因。

报告指出,尽管整体消费支出增速放缓,但美容及个人护理市场仍脱颖而出。回顾 2010-2019 年,增速最快的前五大品类基本保持不变。它们分别是旅游度假、交通出行、医药产品、餐饮服务以及住房和个人财务,其复合增长率分别为 18%,16.4%,13.6%,13.1%,12.9%。不过,自 2017 年以来,市场整体消费支出增速放缓,大部分品类的增速都有所下降,但美容及个人护理品类不仅在 2010-2019 年保持了相似的年均复合增长率,在 2019 年增速甚至提高到了 9.2%。

报告对不同行业进行了分析,其中包括:

家用食品:2019 年,家用食品的消费支出保持稳健增长,增长率为 6.5%,达到 6.254 万亿元人民币。便利的餐食解决方案,以及能提供情感慰藉和生理益处的零食有望在后疫情时代受到欢迎。

非酒精饮料:2019 年,中国消费者在非酒精饮料上的消费支出总额维持了稳定增长。咖啡、能量和运动饮料成为子品类中的赢家。

美容及个人护理:2019 年,美容及个人护理品类增势更强劲。展望未来,消费者对安全性和功效性的重视不会改变,这将进一步激发他们尝试专业产品的热忱。品牌可以专注于消费者不断演变的护肤流程以及他们对基础美容护肤的需求、对尝试更新颖产品的热情以及对改善情绪的关注

休闲娱乐:2019 年,整体休闲娱乐品类经历了稳健增长。在线音乐、网络文学和在线视频用户数量不断攀升。在疫情后的休闲市场,消费者更倾向于优先考虑个人职业发展,从而减少休闲娱乐时间。这意味着企业需要辨别消费者的偏好,并确保自己的产品是消费者最想要的。除了健康以外,消费者对学习知识和技能的渴望将成为休闲娱乐市场的下一个趋势。

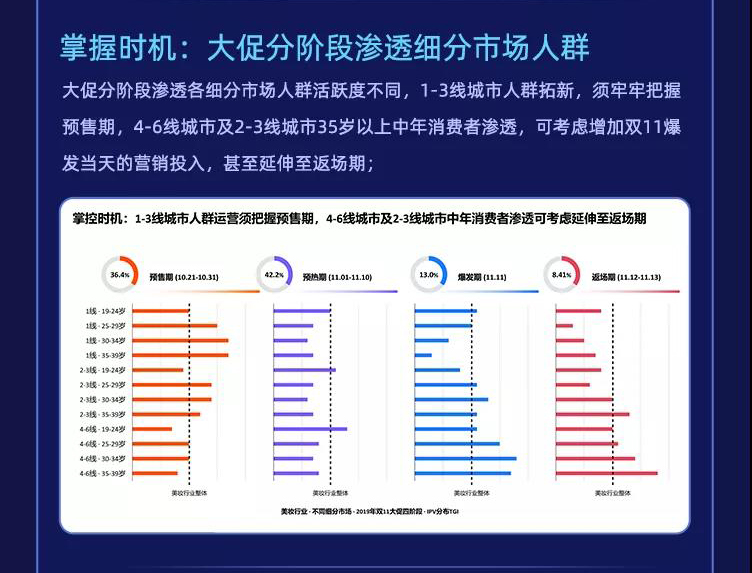

阿里妈妈发布《双 11 天猫美妆洗护行业人群白皮书》,对各级别城市的不同年龄层进行洞察,提出具有针对性的大促方法。

纵观 2019 年双 11 天猫美妆行业表现,美妆行业 30 岁以上的中年市场,以及 4~6 线城市的下沉市场增长迅猛。一线城市的消费者单客价值显著,2 到 3 线城市的消费者单客价值的增速比肩一线消费者。美妆行业在各个细分市场上均存在着较大的可渗透空间。

一线市场及 2-6 线 25 岁到 29 岁市场单客价值突出,拉新收益大。4-6 线消费市场增速快,竞争热度小,营销成本低,拉新难度低。行业运营模式相对粗放的商家,可以优先考虑拉新难度较低的小镇中青年,以及一线城市 35-39 岁的消费市场。

不同地区的不同人群对时间节点的敏感度也存在差异。1-3 线城市人群拓新,须牢牢把握预售期,4-6 线城市及 2-3 线城市 35 岁以上中年消费者渗透,可考虑增加双 11 爆发当天的营销投入,甚至延伸至返场期。1-3 线城市人群双十一当天 1 点预售尾款时刻活跃凸显,95 后消费者更偏好 0 点秒杀,85 后一线通勤,低线工作时间活跃,中低线 80 后佛系不熬夜。

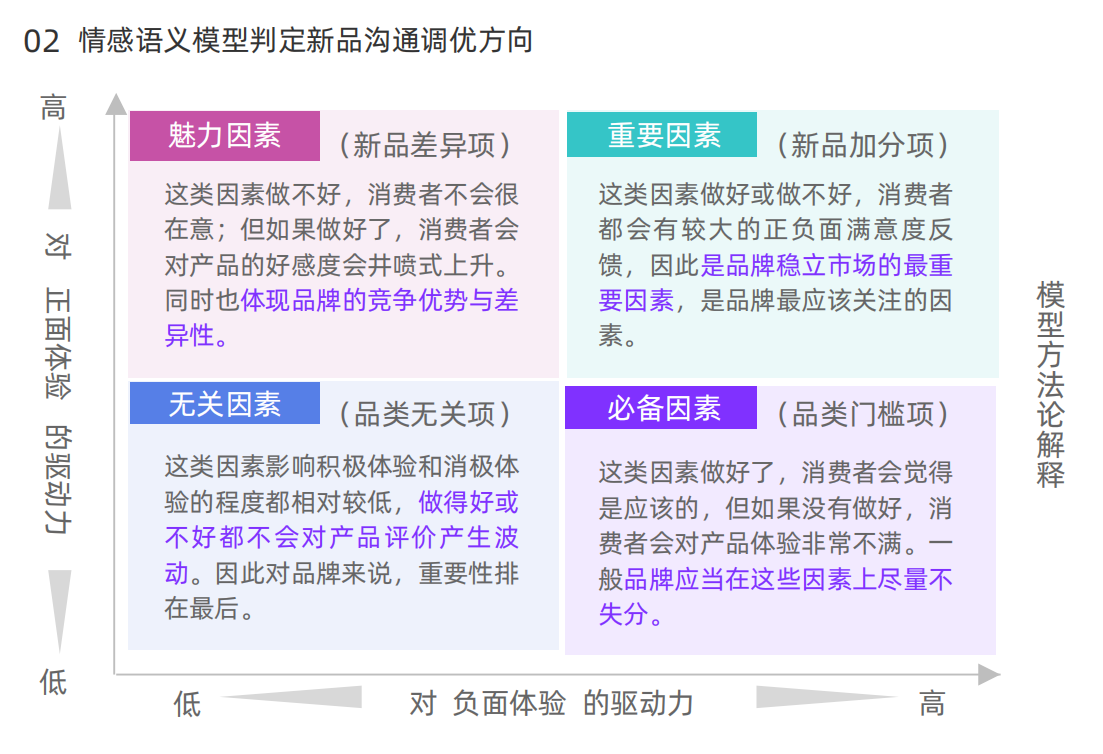

阿里妈妈发布《双 11 投资指南:新品策略洞察》,从人群、货品定位、沟通策略等方面,给予了针对趋势易感人群的销售增长洞察。

趋势易感人群(Early Adopter)是淘内嗅觉最灵敏对趋势最易感的群体,他们的关注点和普罗大众有巨大差异,并且往往代表了行业新的热点趋势。报告给予了以下两种寻求细分蓝海需求的方式:

对比与大盘(或目标对照人群)的差异,找到大盘消费者(或目标对照人群)还没有意识到或感知到的蓝海需求

对比与大盘(或目标对照人群)购买需求的差异,找到市场上还没有被满足到的需求,可以作为新品差异化的主打诉求,尽快导入满足消费者需求

优秀案例精选

本期「案例一周」上榜的案例有 Boss 直聘、京东、HFP 等 8 个品牌。